بیمه مسئولیت

بیمه مسئولیت همان طور که از نام آن مشخص است، مسئولیت بیمهگزار در برابر خسارات مالی و جانی به اشخاص ثالث است. البته بیمه مسئولیت صرفاً خسارتهایی را پوشش میدهد که مسئولیت خسارات آن به عهده بیمهگزار باشد.

اگر بخواهیم بیمه مسئولیت را در یک جمله معرفی کنیم باید این نکته را بیان کرد که این بیمه تعهد بیمهگزار در برابر دیگران است. مطابق آن بیمهگزاران میتوانند مسئولیت خود را در قبال دیگران بیمه کنند.

انواع بیمه مسئولیت

بیمه مسئولیت دارای چند دستهبندی کلی است. انواع بیمه مسئولیت به شرح زیر است:

مسئولیت مدنی

مسئولیت قراردادی

مسئولیت متقابل

بیمه مسئولیت مدنی

بیمه مسئولیت مدنی شامل مسئولیتهایی میشود که مطابق قانون به عهده بیمهگزار است و در صورت بروز حادثه بیمهگزار باید جوابگو باشد. این بیمه دارای انواع بسیار زیادی است و تقریباً هر جا که مسئولیتی به عهده کسی تعریف میشود، بیمه مسئولیت نیز میتواند وجود داشته باشد. به علت وجود تفاوت بسیار زیاد در میزان ریسک مسئولیتهای مختلف، انواع بسیار زیادی از بیمه مسئولیت به وجود آمده است. بعضی از پرکاربردترین انواع بیمه مسئولیت به شرح زیر است:

1. بیمه مسئولیت مدنی عمومی

به موجب این بیمه افراد در برابر خسارات مالی و جانی که در فعالیتهای روزمره در برابر اشخاص ثالث به صورت غیرعمدی وارد میکنند، بیمه میشوند.

2. بیمه مسئولیت مدنی حرفهای

بیمه مسئولیت مدنی حرفهای مسئولیت افراد در برابر اشخاص ثالث در ارتباط با مشاغل است. این نوع بیمه دارای انواع مختلفی همچون بیمه مسئولیت کارفرما در قبال کارکنان، بیمه مسئولیت پزشکان و. است.

3. بیمه مسئولیت مدنی تولیدکنندگان کالا

این بیمه، مسئولیت تولیدکننده در برابر مصرفکننده است. به موجب این بیمه در صورتی که کالای تولیدی منجر به بروز خسارت مالی یا جانی برای مصرفکننده شود، این نوع از بیمه مسئولیت مطابق بیمهنامه خسارت را جبران میکند. البته این بیمه میتواند برای فروشندگان و توزیعکنندگان نیز استفاده شود.

4. بیمه مسئولیت مدنی حرفهای پزشکان و پیراپزشکان

این بیمه یکی از انواع بیمه مسئولیت مدنی حرفهای است که مسئولیت خطا، اشتباه و قصور پزشکان و پیراپزشکان را در عملهای جراحی، آزمایشها و. مطابق بیمهنامه به عهده میگیرد.

5. بیمه مسئولیت مدنی کارفرما در قبال کارکنان

این بیمه یکی از انواع بیمه مسئولیت مدنی حرفهای است که مسئولیت کارفرمایان را در قبال خسارات وارده به کارکنان و کارمندان به عهده میگیرد. به موجب این بیمه در صورت بروز حادثهای، بیمه خسارتهای مالی و جانی وارد شده را جبران میکند. در این بیمه کارکنان استخدامی، قراردادی، روزمزد و. تفاوتی ندارد و هر نوعی از کارمند یا کارگر، تحت پوشش این بیمه هستند. این بیمه میتواند دارای پوششهای اضافی از جمله مسئولیت در قبال اشخاص ثالث، مسئولیت در قبال کارکنان حین مأموریت و. باشد.

6. بیمه مسئولیت مدنی متصدیان حملونقل

این بیمه از انواع بیمه مسئولیت مدنی حرفهای است که موضوع آن مسئولیت متصدیان حملونقل در برابر صاحبان یا ارسالکنندگان بار میباشد. در صورت وقوع هر حادثهای که به بار خسارت وارد شود، این بیمه جبران خسارت میکند. این بیمه برای انواع حملونقل دریایی، زمینی، بینالمللی و. برقرار است.

7. بیمه مسئولیت مدنی سازندگان ساختمان در قبال اشخاص ثالث

این بیمه یکی از انواع بیمه مسئولیت مدنی حرفهای است که به موجب آن خسارات مالی و جانی وارد بر کارکنان ساختمانی و یا اشخاص ثالث را میتواند تحت پوشش قرار دهد. در صورت نشست ساختمان در حال ساخت، صدمه به پیادهرو یا فضای سبز، صدمه دیدن رهگذر یا همسایگان و. این بیمه خسارت وارد شده را جبران میکند.

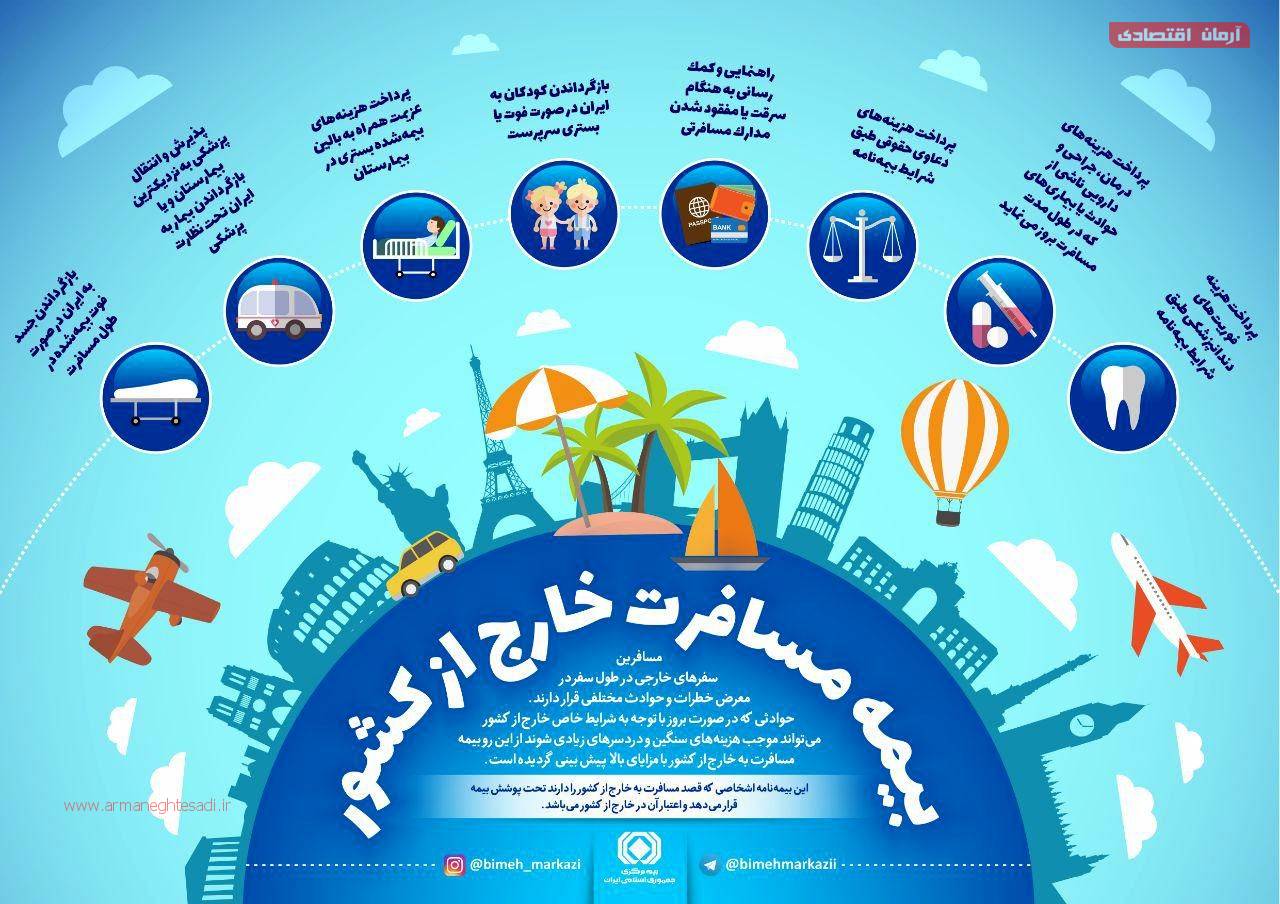

8. بیمه مسئولیت مدنی شرکتهای مسافرتی

این بیمه نیز یکی از انواع بیمه مسئولیت مدنی حرفهای محسوب میشود و به موجب آن اگر مشکلی برای مسافران در سفر اعم از بیماری، نقص عضو و فوت رخ دهد، آژانس مسافرتی مطابق بیمهنامه مسئولیت آن را در قبال مسافران به عهده دارد.

9. بیمه مسئولیت مدنی مدیران مجموعههای ورزشی

این بیمه یکی از انواع بیمه مسئولیت مدنی حرفهای است. در صورتی که ورزشکارانی که در مجموعه ورزشی فعالیت میکنند دچار حادثهای شوند که به موجب قانون مسئول آن مجموعه ورزشی باشد، این بیمه مسئولیت جبران خسارت را مطابق بیمهنامه به عهده میگیرد.

10. بیمه مسئولیت مدنی دارندگان و نگهدارندگان آسانسور

شرکتهای خدمات نصب آسانسور و مدیران ساختمان میتوانند مسئولیت خود را در برابر استفادهکنندگان آسانسور بیمه کنند. در صورتی که آسانسورها به صورت دورهای بازدید نشوند، مسئولیت هرگونه آسیب جانی به عهده مالکان و مدیر ساختمان است. بیمه مسئولیت در برابر خسارات جانی اعم از فوت، نقص عضو دائم و موقت و هرگونه خسارات پزشکی مطابق بیمهنامه از خسارتدیدگان پشتیبانی میکند.

11. بیمه مسئولیت حرفهای مهندسین در ساختمانها

این بیمه نوعی از بیمه مسئولیت حرفهای است که مطابق با قوانین بیمه، نظام مهندسی در ساختمانها، شهرداری و دستورالعملهای اجرایی میباشد. این بیمه مطابق بیمهنامه خسارتهای جانی و مالی مالکان و ساکنین ساختمان، اشخاص ثالث (همسایگان، عابرین پیاده و.) و کارکنان پروژه احداث ساختمان را پوشش میدهد.

12. بیمهنامه مسئولیت مدنی ناشی از آتشسوزی

این بیمه، مسئولیت افراد در برابر هرگونه آتشسوزی، ترکیدگی لوله، انفجار و. است به شرطی که مسئولیت حادثه به عهده بیمهگزار باشد.

13. بیمهنامه مسئولیت مدنی شهرداری

طبق این بیمه، مسئولیت شهرداری در برابر خسارات مالی و جانی وارد شده به شهروندان پشتیبانی میشود. شهرداری در برابر خساراتی مثل افتادن درخت، عدم استفاده از شن در معابر برفی و لیز و. مسئولیت دارد و باید به خسارت دیدگان پاسخگو باشد و جبران خسارت کند.

14. بیمهنامه مسئولیت مدنی دارندگان ماشینآلات راهسازی، ساختمانی و کشاورزی

این بیمه، مسئولیت دارندگان ماشینآلات راهسازی، ساختمانی و کشاورزی در برابر اشخاص ثالث است. مطابق بیمهنامه راننده این ماشینآلات باید دارای گواهینامه متناسب با نوع ماشین باشد. این بیمه در محدوده پروژه مسئولیت افراد را تحت پوشش قرار میدهد؛ زیرا این ماشینآلات پلاک شهربانی نداشته و حق تردد در سطح شهر را ندارند.

15. بیمه مسئولیت مدنی پارکینگهای عمومی

در صورتی که خسارت مالی یا جانی وارد بر استفادهکنندگان یا کارکنان پارکینگ عمومی به خاطر کمکاری بیمهگزار باشد، این بیمه مسئولیت جبران خسارت را به عهده میگیرد.

16. بیمه مسئولیت مدنی نصب و نگهداری تابلوهای تبلیغاتی

این بیمه، مسئولیت دارندگان یا استفادهکنندگان تابلوهای تبلیغاتی در برابر خسارات مالی و جانی وارد بر اشخاص ثالث است؛ به شرطی که به لحاظ قانونی مسئولیت خسارت به عهده بیمهگزار دارنده یا استفادهکننده تابلو باشد.

قراردادبیمه مسئولیت قراردادی

این نوع از بیمه مسئولیت به موجب قانون نیست؛ بلکه توافقی قراردادی بین طرفین است. این بیمه، مسئولیت افراد در برابر قرارداد ضمنی و صریحی است که فرد به علت کمکاری و کوتاهی عهدهدار میشود.

متقابلبیمه مسئولیت متقابل

این نوع از بیمه مسئولیت در واقع مسئولیتی متقابل در برابر سایرین است؛ یعنی مسئولیتی یک طرفه از جانب فردی به فرد دیگر نیست. این بیمه دارای پوششهای بسیار نامحدودی است و انعطاف زیادی با شرایط بیمهگزار دارد. به دلیل نامحدود و باز بودن شرایط و پوششهای این بیمه غالباً شرکتهای بیمه این تعرفه را اصلاً ارائه نداده یا از قبول این نوع بیمه خودداری میکنند.

وظایف و تعهدات بیمهگزار و بیمهگر در بیمه مسئولیتوظایف و تعهدات بیمهگزار و بیمهگر در بیمه مسئولیت

هر کدام از انواع بیمه مسئولیت دارای شرایط و تعهدات مخصوص به خود است. بعضی از تعهدات بیمهگزار و بیمهگر به شرح زیر است:

• در صورتی که بیمهگزار به هر دلیلی حق بیمه خود را پرداخت نکند بیمهگر میتواند مطابق قانون، بیمهنامه را فسخ کند. در صورتی که اقساط حق بیمه بیمهگزار عقب افتاده باشد و حادثهای رخ دهد که تحت پوشش بیمه مسئولیت قرار گیرد، بیمهگر به نسبت حق بیمه پرداخت شده بیمهگزار را پشتیبانی میکند.

• بیمهگزار باید با هماهنگی و موافقت بیمهگر در قبال مسئولیتهایی که تحت پوشش بیمهنامه است، تعهدی را قبول کند یا وجهی را پرداخت نماید.

• بیمهگزار میتواند در صورت وم اختیار تعیین وکیل را برای دفاع از خود به بیمهگر محول کند.

• اگر بیمهگزار به پرداخت دیه محکوم شود، حداکثر تعهد بیمهگر معادل ارزانترین نوع دیه به ازای هریک از خسارت دیدگان است.

• بیمهگزار موظف است تمام مراقبتهای لازم را از مورد بیمه مطابق قانون و عرف انجام دهد.

• در صورت وقوع حادثه، بیمهگزار موظف است در اولین فرصت و حداکثر تا 5 روز، حادثه رخ داده را به یکی از شعب بیمه طرف قرارداد گزارش دهد.

• بیمهگزار نباید بدون اطلاع و موافقت بیمهگر تغییری در وضعیت مورد بیمه حادثه دیده انجام دهد. (مگر در شرایط ضروری)

• در صورت بروز حادثه اگر مسئولیت بیمهگزار برای بیمهگر اثبات شود، بیمهگر میتواند قبل از صدور حکم دادگاه یا سایر مراجع قانونی نسبت به پرداخت خسارت اقدام کند.

خسارات خارج از تعهد بیمه مسئولیتخسارات خارج از تعهد بیمه مسئولیت

خسارتهای خارج از تعهد در هر نوع از انواع بیمه مسئولیت مختلف است. بعضی از خساراتی که خارج از تعهد اکثر بیمههای مسئولیت است، به شرح زیر میباشد:

• خسارتهای ناشی از اعمال متقلبانه بیمهگزار

• جرائم کیفری و حقوقی و مجازات قابل خرید

• نجات مصدوم توسط بیمهگزار مسئولیت محسوب نشده و شامل بیمه نمیشود.

• حوادث اتفاق افتاده خارج از مرزهای کشور

• خسارتهای ناشی از وسایل نقلیه موتوری و قطار که باید از بیمه شخص ثالث برای جبران خسارت در برابر اشخاص ثالث استفاده کنند.

• هر گونه خسارت که منبع آن تشعشعات هستهای و یا هر گونه انرژی باشد. (مگر اینکه این تشعشعات برای درمان بیماری فرد ضروری باشد.)

خرید بیمه مسئولیتخرید بیمه مسئولیت

همانطور که گفته شد بیمه مسئولیت دارای انواع فراوانی است و هر کجا که بتوان مسئولیتی در برابر شخص یا عدهای تعریف کرد، بیمه مسئولیت نیز قابل تعریف است.

برای خرید بیمه مسئولیت میتوان به یکی از نمایندگیهای بیمه مورد نظر مراجعه کرد و با ارائه مدارک و توضیح کامل مسئولیت موجود، بیمه مسئولیت مورد نظر را خریداری کرد. با این روش خرید امکان بررسی همه شرکتهای بیمه و کسب اطلاع درباره شرایط و حق بیمه آنها بسیار دشوار و زمانبر است.

راهی دیگر برای خرید بیمه مسئولیت، خرید آنلاین است.

شما با خرید آنلاین بیمه نامه می توانید علاوه بر سهولت خرید از تخفیف های بیمه ای نیز بهره مند شوید

09197702011

02156383001

بیمه پاسارگاد نمایندگی مهندس امید رجبی

درباره این سایت